[더(the) 친절한 기자들]

이재용의 제일모직 가치를

삼성물산의 3배로 부풀려

말도 안되는 ‘희대의 합병’

여기에 동원된게 삼바 회계

콜옵션 ‘부채’ 숨긴 채 합병

합병 뒤엔 회계방식 바꿔

자본잠식 위기 상태를

순익 1조8천억으로 둔갑시켜

이재용, 그룹 지배력 커지고

앉아서 3조 금전적 이득도

삼성 불·탈법 그 끝은 ‘승계’

지난해 연말 본격화한 검찰의 삼성바이오로직스(삼성바이오) 회계사기(분식회계) 사건 수사가 최근 200일을 넘어섰습니다. 수사가 정점인 이재용 삼성전자 부회장 ‘턱밑’까지 이르렀다고도 하지만, 삼성바이오 사건은 어렵습니다. 주인공 ‘삼바’(삼성바이오)를 중심으로 모회사 제일모직, 자회사 삼성바이오에피스(삼성에피스), 합병 모회사 삼성물산, 미국 동업사 바이오젠 등이 복잡하게 얽혀 있습니다. 콜옵션, 종속회사, 관계회사, 자본잠식 등 어려운 회계용어도 넘쳐납니다. 삼성바이오의 회계사기 문제보다 공장 마룻바닥을 뜯고 서버를 숨긴 증거은닉 행위가 훨씬 강한 인상으로 남아 있는 것도 이 때문입니다.

하지만 곁가지를 걷어내고, 핵심 인물인 이재용 부회장을 중심으로 좇다 보면 추상화 같던 ‘빅 픽처’의 윤곽이 그려지기 시작합니다.

■

빅 픽처의 배경은 ‘제일모직-삼성물산 합병’

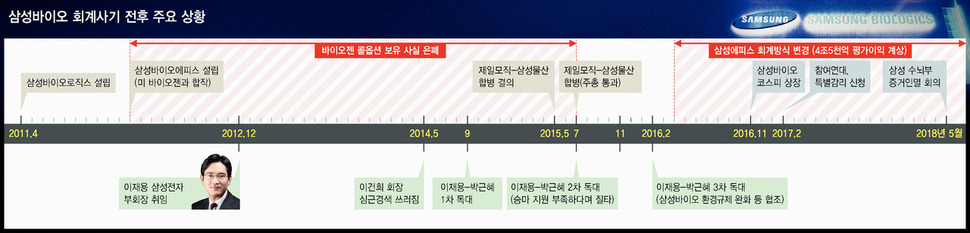

삼성바이오 회계사기의 의미를 파악하려면, 이건희 삼성그룹 회장이 급성심근경색으로 쓰러지고 1년 뒤인 2015년 5월 제일모직-삼성물산 합병 선언 때로 거슬러 올라가야 합니다.

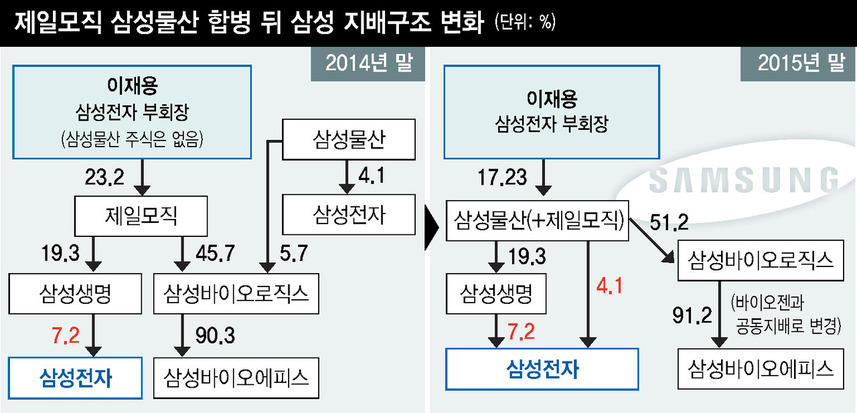

합병 이유는 제일모직과 삼성물산의 지분구조를 보면 쉽게 유추할 수 있습니다. 이재용 부회장은 제일모직의 최대주주(지분 23.2%)였지만 삼성물산의 지분은 없었습니다. 삼성물산은 가장 중요한 계열사인 삼성전자 지분을 4.1% 보유하고 있었습니다. 삼성전자 지분을 0.6% 보유하고 있던 이 부회장으로서는 두 회사가 합병해 ‘통합 삼성물산’의 대주주가 되면 삼성전자에 대한 지배력을 높일 수 있었습니다.

‘승계 작업’의 일환인 만큼 합병 때 두 회사의 가치는 이 부회장에게 유리하게 조정됐습니다. 이 부회장이 최대주주인 제일모직의 가치는 최대한 부풀리고, 삼성물산의 가치는 축소했습니다. 여기서 제일모직이 지분 46%를 보유한 자회사인 삼성바이오가 매우 중요한 역할을 합니다. 삼성바이오의 가치를 부풀려 제일모직의 가치를 키운 것입니다. 이외에도 실체 없는 3조원짜리 바이오사업을 급조하고, 보유 중인 땅값을 부풀려 제일모직 가치가 뻥튀기됩니다.

반대로 삼성물산에서는 현금 자산 1조8천억원을 누락하고, 국내 1위 아파트 브랜드인 래미안 건설이 대폭 줄고, 국외사업 수주 사실을 숨기기까지 합니다. 삼성물산만 놓고 보면 합병을 앞두고 본인의 가치를 낮추기 위해 애를 쓴 셈인데, 일반 상식에 완전히 어긋나는 행동입니다.

이런 작업의 결과, 제일모직과 삼성물산의 합병 비율은 ‘1 대 0.35’로 결정됩니다. 2014년 기준 영업이익은 3배, 자본금은 2.5배 이상 많은 삼성물산의 가치가 제일모직의 3분의 1로 평가된 것입니다.

■

삼성바이오 회계사기 ①―콜옵션 누락

삼성바이오 회계사기는 2015년 제일모직-삼성물산 합병 전후에 두차례 진행됩니다. 합병 전에는 삼성바이오의 가치를 부풀리고자 삼성바이오 합작사인 미국 바이오젠이 보유한 ‘콜옵션’이 은폐됐고, 합병 후에는 삼성바이오 부풀리기로 발생한 자본잠식 위기를 피하고자 ‘회계방식 변경’이라는 꼼수가 동원됩니다. 왜 그랬을까요? 설명을 위해서는 7년 전으로 가야 합니다.

2012년 삼성바이오는 미국 제약사 바이오젠과 합작해 바이오 복제약 개발사인 삼성에피스를 세웁니다. <한겨레>가 확보한 합작투자계약서를 보면, 두 회사의 투자 비율은 85 대 15로 삼성바이오가 많았지만, 바이오젠은 언제든 삼성에피스 지분의 절반(50%-1주)을 정해진 가격에 살 수 있는 권리(콜옵션)를 확보합니다. 삼성바이오는 복제약 시장에 갓 뛰어든 새내기였지만, 바이오젠은 세계 5위권 안에 드는 유력 바이오 제약사였던 만큼 합작을 위해 삼성이 그만큼 양보를 많이 한 결과였습니다. 바이오젠으로서는 당장에는 조금만 투자하고도, 사업이 괜찮다 싶으면 언제든 지분을 절반까지 확보할 수 있는 특혜를 받았던 셈이죠.

하지만 삼성바이오는 바이오젠의 콜옵션 보유 사실을 시장에 꽁꽁 숨겼습니다. 결국 2015년 5월 합병을 앞두고 제일모직은 자회사인 삼성바이오의 가치를 평가할 때 부채로 잡히는 콜옵션을 반영하지 않습니다. 사실상 절반이 남의 회사(바이오젠) 것인데, 온전히 내 것인 양 속인 것입니다. 참여연대 소속 회계사들은 이를 통해 삼성바이오의 가치가 1조5천억~2조원가량 부풀려진 것으로 보고 있습니다.

삼성바이오는 콜옵션을 반영하지 않은 것과 관련해 “회계사들이 합작 계약서 등을 검토한 결과 콜옵션을 평가할 수 없다고 했다”는 이유를 댔습니다. 하지만 회계사들은 올해 초 검찰 수사에서 “삼성 쪽 강압으로 ‘콜옵션을 평가할 수 없다’고 진술했다. 콜옵션 보유 사실을 우리도 뒤늦게야 통보받았다”고 실토했습니다.

■

삼성바이오 회계사기 ②―회계방식 변경

두번째 회계사기는 두 회사가 합병된 뒤인 2015년 말에 일어납니다. 합병 뒤 재무제표를 정리하는 과정에서 바이오젠의 콜옵션 보유 사실이 드러나, 삼성바이오는 이를 회계장부에 부채로 반영하지 않을 수 없는 상황을 맞습니다. 합병 전 삼성바이오의 가치를 부풀린 탓에 콜옵션 가치도 덩달아 커진 뒤였죠. 콜옵션을 1조8천억원 규모 ‘부채’로 계산해야 했는데, 이 경우 삼성바이오는 자산보다 빚이 많은 완전 자본잠식 상태에 빠지게 됩니다. 콜옵션 은폐가 부메랑으로 돌아온 셈입니다.

당시 삼성바이오가 그룹 미래전략실에 보고한 문서를 보면, 삼성바이오는 자본잠식 상태를 벗어나기 위해 세가지 방안을 준비합니다. 먼저 바이오젠과 논의해 콜옵션 계약 자체를 바꾸는 안과 삼성바이오 가치를 낮추는 방안이 논의되지만 채택되지 않습니다. 전자는 바이오젠이 동의할 리 없었고, 후자는 합병에 찬성한 주주들이 받아들일 수 없었습니다. 삼성바이오는 세번째 안으로 콜옵션을 활용해 회계방식을 바꾸는 방안을 선택해 실행합니다.

삼성바이오는 삼성에피스를 단독 지배하는 종속회사(자회사)에서 다른 회사와 공동으로 지배하는 관계회사로 바꿉니다. 종속회사는 지분가치를 장부가(취득원가)로 계산하지만, 관계회사는 공정가치로 평가할 수 있기 때문이었습니다. 이를 통해 삼성에피스 지분가치는 애초 3천억원에서 4조8천억원으로 부풀려져 재무제표에 반영됐습니다. 삼성바이오는 자본잠식 위기에서 벗어났고, 적자기업에서 순이익 1조8천억원의 우량회사로 탈바꿈했습니다.

삼성 쪽은 대외적으로는 “복제약 2종의 허가로 바이오젠이 콜옵션을 행사할 가능성이 커졌다”고 설명하지만, 삼성 내부 문건은 ‘자본잠식을 피하기 위해’라고 목적을 명확히 밝히고 있습니다.

■

이재용에게 어떤 의미, 얼마나 이득?

“삼성이 정당하게 돈을 써 문제를 해결했더라면 현재와 같은 상황을 맞지 않았을 것이다. 1990년대 에버랜드 헐값 전환사채 발행 등 이 부회장이 후계자로 선정돼 지배권을 갖는 과정에서 계속 꼼수가 쓰였고, 이번 회계사기도 그 일환이다.” 삼성바이오 회계사기를 깊이 연구해온 한 경영학과 교수의 지적입니다. 참여연대는 2015년 합병을 통해 이 부회장이 3조원가량 이익을 본 것으로 추산합니다.

과거 에버랜드 전환사채 사건 때 피해자는 에버랜드 기존 주주들인 삼성그룹 계열사들이었지만, 이번 회계사기는 일반 주주(투자자)들이 피해를 봐야 했습니다. 특히 삼성물산 가치 저하로 손해를 본 주주 가운데는 국민연금이 포함돼 있습니다. 회장님 그룹 지배권(지분율)을 강화하고자 국민 노후자금을 털어간 것입니다. 검찰의 처벌 수위를 넘어, 이 부회장이 이 사건을 어떻게 결자해지할지에 국민적 관심이 높은, 아니 높아야 하는 이유입니다.

임재우 최현준 기자

abbado@hani.co.kr

광고

기사공유하기